Закладная это именная ценная бумага.

Именная она, потому что выписывается конкретным лицом (должником и залогодателем) на конкретное имя, а именно, в адрес кредитора — залогодержателя.

Закладная по закону составляется не банком, а физическим лицом. Тем, кто берет ипотечный кредит и дает в залог свою недвижимость. Если недвижимость в залог предоставило третье лицо, то и оно участвует в составлении закладной.

Фактически, конечно, закладную формирует банк, заполняя за клиента все нужные поля. Заемщику и залогодателю остается только подписать ее. Но все-равно считается, что составил эту ценную бумагу заемщик и залогодатель.

Закладная удостоверяет сразу 2 права ее владельца:

- право требования возврата долга (кредита);

- право на залог. По сути, право на обращение взыскания на объект недвижимости, который является предметом залога (если заемщик будет недобросовестно платить по кредиту).

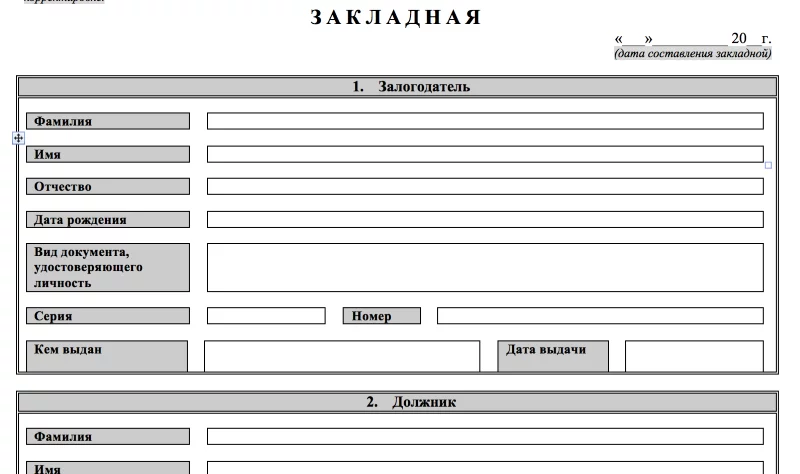

В закладной по закону обязательно нужно не забыть указать 14 пунктов. Тогда закладная будет считаться ценной бумагой. А именно, вот такие сведения о:

- заемщиках;

- залогодателях;

- кредиторе – залогодержателе;

- кредитном договоре (договоре займа);

- сумме кредита, размере процентов, порядку их расчета;

- порядке уплаты долга и процентов;

- объекте недвижимости – предмете залога;

- стоимости недвижимости, подтвержденной заключением независимого оценщика;

- праве, в силу которого недвижимость принадлежит залогодателю, включая сведения об органе регистрации, который зарегистрировал это право;

- наличии/отсутствии обременений на недвижимость;

- регистрации ипотеки;

- дате выдачи закладной.

Ну и само слово “Закладная” тоже должно присутствовать в заголовке. Также в закладной должны стоят подписи заемщиков и залогодателей (если последние это третьи лица).

Кредитор может указать в закладной и другие сведения. Обычно так и бывает. Кредитор в закладной указывает условия кредитного договора и договора об ипотеке. Некоторые банки вместо включения в закладную дополнительных условий просто сшивают вместе с закладной экземпляр кредитного договора.

Кстати, теоретически, некоторые условия закладной могут размещаться в интернете на сайте кредитора или публиковаться в СМИ с тиражом не менее 10 000 экземпляров. Тогда при оформлении закладной в ней просто дается указание на источник публикации. По закону такое возможно.

Порядок оформления закладной

Закладная, как правило, составляется в день заключения договора купли-продажи квартиры и кредитного договора. Хотя закладная может быть составлена и потом, в любой момент до полного погашения кредита.

Закладная передается вместе с остальными документами по сделке купли-продажи в орган государственной регистрации прав на недвижимое имущество. Все листы закладной нужно пронумеровать и сшить. Опять же, формально по закону сшить должен регистрирующий орган. Но на практике сдают уже сшитую закладную, упрощая работу регистраторам.

После регистрации права собственности покупателя (зачастую он же является и заемщиком), сотрудник органа госрегистрации проставляет на закладной сведения о правах (собственность и ипотека) и дате выдачи закладной, заверяет эти сведения своей подписью и печатью. После этого закладная выдается кредитору.

Если госорган ошибся при заполнении «своих» сведений (а такое бывает, как ни странно, часто), он должен исправить ошибку в явной форме и заверить ее исправление.

Кстати, по закону сейчас закладную можно оформить в электронном виде. Но пока это не работает на практике.

Продажа закладной

А вот мы и добрались до того, а для чего собственно нужна закладная. Ведь есть кредитный договор, есть договор об ипотеке (или договор купли-продажи с ипотекой в сиду закона). Зачем еще один документ?

Тут все банально – чтобы продажа закладной была максимально простой. Ведь, если нет закладной, то нужно составить два договора уступки прав — 1) по кредитному договору, 2) по ипотеке. При этом уступка прав по ипотеке обязательно должна быть зарегистрирована.

Банки зачастую продают кредиты оптом.

Представляете, если продаваемых кредитов много? Очень много… На каждый нужно составить по 2 договора, зарегистрировать. Причем регистрацию возможно придется проводить совсем в другом регионе. Представили?

А вот, если есть закладная (а мы помним, что она удостоверяет сразу 2 (!) права), достаточно на закладной написать «Передаю права тому-то по такому-то договору с такой-то даты». И все! Даже регистрировать это не нужно. Можно, но не нужно.

Именно поэтому в закладной обязательно сразу предусматривают место для отметок о передаче прав на закладную новому владельцу. И не одно место, а сразу несколько, т.к. кредит может «кочевать» от одного кредитора к другому.

Сейчас можно еще больше упростить процесс передачи кредита, указав в закладной, что она будет хранится в депозитарии. Тогда все делает депозитарий, на закладной при передаче прав даже писать ничего не нужно. Сама закладная никуда физически и не уходит из депозитария. И не важно, кто купил закладную.

Погашение кредита

Если заемщик полностью погасил кредит, то банк, выдавший кредит (или текущий владелец закладной, если кредит «продали») делает на закладной отметку, что кредит погашен, передает заемщику комплект документов, включая закладную и справку о полном погашении кредита, и заемщик идет в орган госрегистрации и аннулирует обременение в виде ипотеки и закладную.

Кстати, если есть закладная, то присутствия кредитора для снятия залога не требуется. Сам заемщик берет погашенную закладную и справку о погашении и снимает залог.