Порой мы берем кредиты, чтобы погасить другие кредиты. Процедура полного погашения ранее взятого кредита за счет другого кредита и есть рефинансирование. Иногда эту процедуру еще называют перекредитованием.

Так зачем нужно рефинансирование ипотеки?

Цель этой процедуры понятна — сделать условия кредита более выгодными.

Рефинансирование ипотеки может:

- уменьшить ежемесячный платеж за счет снижения процентной ставки или увеличения срока кредитования,

- изменить плавающую (переменную) ставку на фиксированную (или наоборот – фиксированную на плавающую),

- заменить валюту, в которой выдан кредит,

- заменить предмет ипотеки, например, если ранее заложенную недвижимость требуется продать, подарить, обменять.

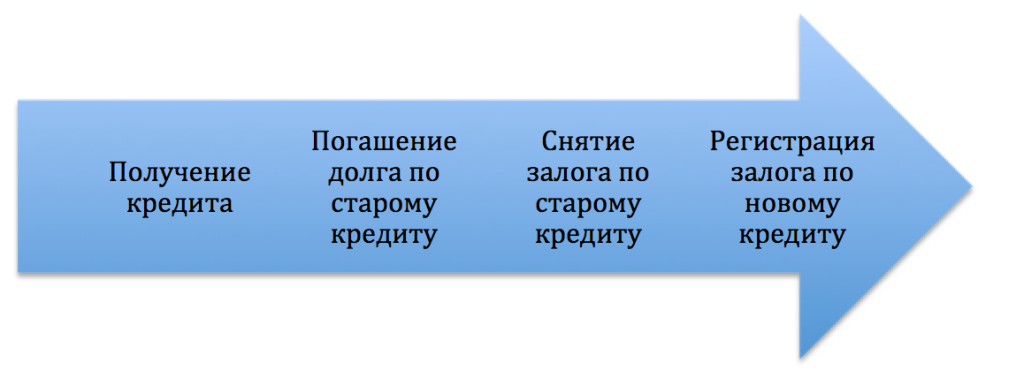

Процедура рефинансирования ипотеки схематично выглядит так:

При выдаче кредита на рефинансирование «старого» ипотечного кредита всегда оформляется договор об ипотеке. Потому что, залог уже имеется. Залогом является имеющееся в собственности жилье.

(!) Что такое ипотека в силу закона?

Государственная регистрация такого договора об ипотеке и выдача закладной, если ее выдача предусмотрена этим договором, могут осуществляться одновременно с погашением ипотеки и аннулированием «старой» закладной, которая была выдана в обеспечение ранее предоставленного кредита, при условии представления такой закладной в орган, осуществляющий государственную регистрацию прав.

Все происходит достаточно просто, если кредитор (и залогодержатель) по старому и новому кредиту одно и тоже лицо.

Если же вы намерены взять кредит на рефинансирование ипотеки у другого кредитора, то столкнетесь со следующими препятствиями:

Банк дает ипотечный кредит, если у него есть обеспечение, т.е. залог недвижимости. Но ваша недвижимость пока заложена по ранее взятому кредиту, залогодержателем и кредитором является совершенно другой банк. Т.е., по хорошему, сначала нужно высвободить залог, чтобы отдать его как обеспечение по новому кредиту. Но высвободить залог можно только, если вы полностью погасите старый кредит. Но новый кредит то вам еще не дали, значит погасить не можете.

Замкнутый круг?…. Так что делать?

Все предельно банально: при процедуре рефинансирования кредита один из банков (старый или новый кредитор) обычно принимает на себя риск отсутствия залога в течении определенного, как правило, короткого времени. Т.е. на период передачи залога от одного кредитора к другому.

В благоприятные периоды развития ипотечного кредитования банки заинтересованы в новых клиентах, поэтому идут на разные уступки и поблажки. Проверенные заемщики, которые уже имеют кредит, могут показать качество обслуживания этого кредита и хотят рефинансировать такой кредит, очень ценятся.

Поэтому зачастую именно новый банк готов дать необеспеченный на короткое время кредит для рефинансирования старого кредита. При этом на время, пока не зарегистрирован залог, банк может либо повысить ставку либо попросить дополнительное обеспечение, например, в виде поручительства физического лица.

Что печально: адекватные программы рефинансирования ипотечных кредитов, как правило, предлагаются только в благоприятные периоды ипотечного развития. В кризисные периоды такие программы закрываются или становятся неинтересными. Это обусловлено, в первую очередь, тем, что в «плохие» периоды жизни ипотечного рынка у банков снижаются объемы ликвидности, растут процентные ставки, вообще условия кредитования ухудшаются, да и интерес к новым клиентам вынуждено пропадает.

Квартира на вторичном рынке. Где какие ставки по ипотеке — декабрь 2021?

Рефинансирование ипотеки. Что важно знать?

Рефинансирование ипотеки требует практически тех же расходов, что и его получение. Почему? Да потому что это, по сути, и есть выдача нового кредита.

В обязательном порядке нужно будет снова оплатить:

- проведение независимой оценки закладываемого жилья,

- страхование от рисков утраты и повреждения предмета залога в пользу нового кредитора (теоретически, можно потом забрать от страховой компании часть страховой премии за неиспользованное время).

При необходимости нужно будет оплатить услуги нотариуса, например, за оформление согласия супруга на совершение ипотечной сделки или каких-либо доверенностей.

Также необходимо будет оплатить госпошлину за государственную регистрацию новой ипотеки.

Зато, при процедуре рефинансирования можно объединить несколько кредитов в один. Этим снизив общий платеж по всем кредитам.

В общем, рефинансирование может быть интересно, если ставка по новому кредиту хотя бы на 1 процент ниже, чем у вас сейчас. Если разница в ставках 2% и более, не медлите, идите рефинансироваться. Точно будет выгодно.

Справочно: еще рефинансированием называют процедуру купли-продажи закладных, удостоверяющих права по ипотечным кредитам. Если просто, то это когда ипотечный кредит один банк продает другому банку (или небанковской компании). Таким рефинансированием занимается, например, ДОМ РФ (ранее АИЖК).