Обращаясь в банк за кредитом, вы сдаете кучу документов, заполняете анкету и проходите собеседование. Так обычно происходит сбор информации от вас.

Банк будет все проверять, сопоставлять и оценивать. Времени на полную проверку руками сотрудников банка проходит много. Несколько дней точно нужно. Но сейчас же решения дают часто в течение нескольких часов.

Как все это оценить и применить для оценки клиента, чтобы при этом и времени затратить меньше?

Как понять, что кто лучше как заемщик – неженатый мужчина или семейная пара? Одинокая женщина, имеющая отличную работу, но с ребенком, это хорошо или плохо?

Чтобы иметь возможность сравнивать людей, будущих заемщиков, нужны конкретные критерии. Ведь в итоге оценка банка должна показать степень риска по тому или иному клиенту. Нужно определить не только сами критерии, но и понять, что существенно, а что – не очень.

И тут на помощь банкам приходит математика. Точнее, математические модели. Скоринговые модели. Кредитный скоринг.

Скоринг в переводе с английского «scoring» — очки, баллы.

Если точнее, кредитный скоринг это система автоматизированной оценки потенциальных заемщиков, позволяющая разделить их на «хороших» и «плохих».

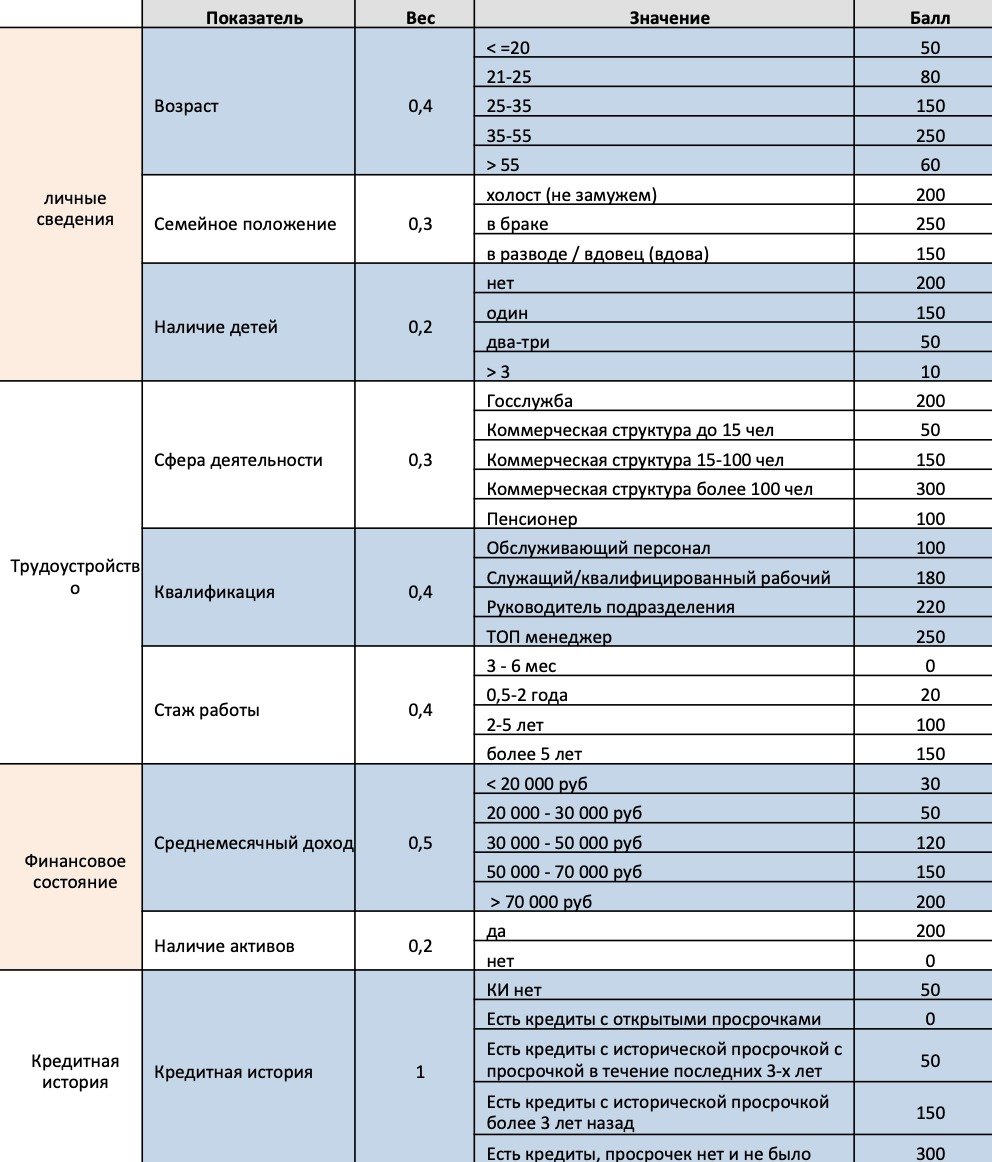

Как правило, в моделях кредитного скоринга используются несколько групп вопросов. Например, группа общих вопросов о клиенте (пол, возраст, образование и т.д.), группа вопросов о его доходах и их источниках, группа вопросов о кредитной истории, группа вопросов об активах и имуществе гражданина.

Каждая группа вопросов заранее оценивается на предмет существенности. С учетом этого группе вопросов присваивается вес. Чем существеннее группа вопросов и чем больше возможное влияние на ответственность заемщика, тем вес выше.

Обычно большой вес в кредитном скоринге занимает группа вопросов о кредитной истории гражданина. Это и понятно. Ведь, если вы ранее плохо исполняли свои обязательства, вероятность повторения этого выше, чем у человека, который всегда все отдавал вовремя.

В каждой группе есть вопросы, за ответы на которые присваивается определенное количество баллов. Например, в целях выдачи кредита молодой возраст (20-25 лет) ценится меньше, а вот семейным людям доверяют больше.

Например, за ответ на вопрос, каково ваше семейное положение, дают примерно такие баллы (это условные баллы, для сравнения). В браке не состоял — 0 баллов, состою в браке менее 5 лет — 5 баллов, состою в браке больше 5 лет — 10 баллов. Группе вопросов о семейном положении, например, присвоили вес 0,2. Допустим, вы ответили на данный вопрос, что состоите в браке менее 5 лет. Значит, за ответ на этот вопрос вы получите 1 балл. То есть балл за ответ (5) умножается на вес (0,2). И так за каждый ваш ответ. Потом все баллы суммируются.

Например, сгруппированные вопросы, ответы и баллы могут выглядеть так.

Вы отвечаете, банк считает. Не вручную, конечно, машина считает.

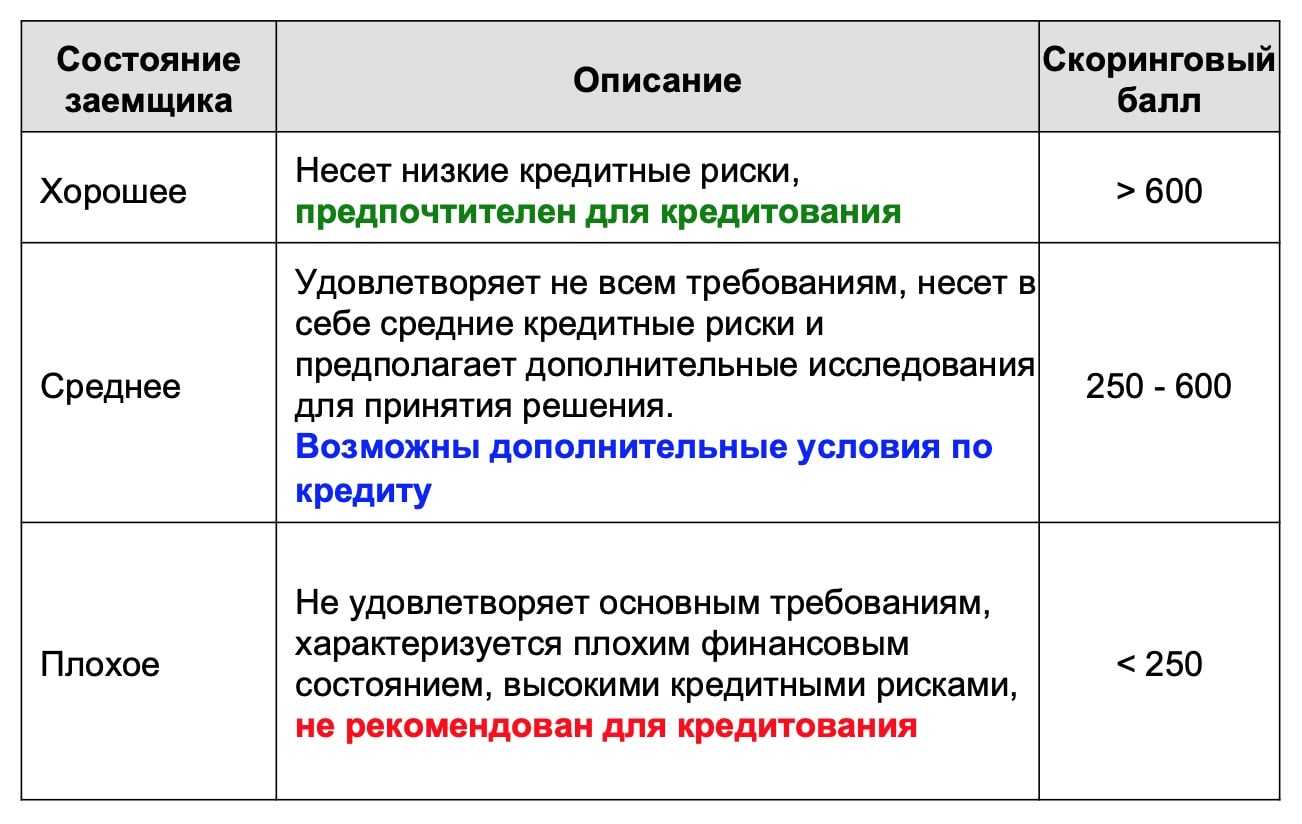

Маленькая сумма набранных баллов предполагает небольшую ценность вас как клиента для банка. Маленький общий балл (скоринговый балл) скорее приведет к быстрому отказу.

Кстати, если вас посчитали как средненького, то могут назначить дополнительную проверку или собеседование. Ну или просто назначить дополнительные условия по кредиту. Например, увеличить первый взнос.

И да, банк никогда не скажет вам прямо, что вы получили такой то балл. Он просто озвучит свое решение.

Стоит сказать, что баллы считают и сторонние компании. Ну как сторонние, не совсем, конечно. Бюро кредитных историй (БКИ), например. За небольшую сумму, обратившись туда, вы сможете предварительно оценить свои шансы. Например, БКИ Эквифакс.

Как определяется «стоимость» ответа и веса разных групп?

Нужно понимать, что баллы для каждого ответа на вопросы и величина веса группы вопросов появляются не из воздуха, а путем исследования поведения других заемщиков, которые есть в базе банка. Просто анализируется история, на основе этого формируется статистика, вследствие чего появляются баллы. И даже сами вопросы появляются скорее из истории. Появляется статистика, которая говорит, что вот такой то группе клиентов можно верить, а вот этой скорее нет.

Раньше вас про что-то не спрашивали и документов не запрашивали, теперь стали. Или наоборот. Что-то банк посчитал не важным. Например, пару десятков лет назад наличие у человека мобильного телефона считалось положительным факторов и про это обязательно уточняли. Сейчас, как вы понимаете, мобильники есть у всех.

В банке вопросами скоринга занимаются рисковики.

Нужно не забывать, что есть вопросы, положительные ответы на которые сразу ведут к отказу в выдаче кредита. Например, вопрос о судимости. «Правильные» ответы на нужные вопросы сразу обнуляют скоринговый балл.

Как вы уже поняли, клиент в результате скоринга набирает определенное количество баллов.

При этом, каждый банк самостоятельно определяет балл для отсечения «плохих» заемщиков. Например, если вы набрали ниже 300 баллов, кредит не дадут.

Скоринг позволяет существенно упростить систему принятия решений при выдаче кредитов. А значит, сокращается время на решение. В принципе, это выгодно обоим сторонам. И банку, и клиенту.

Стоит сказать, что при небольших суммах кредита, такое автоматическое решение оправданно. Но для крупных сумм или, например, для ипотечных кредитов, которые подразумевают большую сумму, скоринг является скорее подспорьем, позволяющим сразу отказать «плохим» и принять решение по «супер» клиентам, а вот по основной массе клиентов решение зачастую принимается все-таки вручную. В т.ч. через специально создаваемый в банке кредитный комитет.

В данном случае, скоринг является частью процедуры, которая называется «андеррайтинг». Что это такое можно почитать здесь.